私たちの多くは毎月もらう給料をもとに生活を送っています。私ももちろんその一人。給料の中から家賃や光熱費、通信費など毎月かかる固定費を払っていき、残った分を趣味に使ったり、貯金するものです。頑張って貯金をしていてもなかなか貯まらず、いざというときに困ることって誰でもあると思うのです。そういうときに皆さんはどうしていますか?

お金を借りられる人がいればいいですが、いい年になってお金を借りるのはどうも気が引けてしまいます・・。一度ならいいかもしれませんが、それが何度も何度も続くようだと信頼関係まで崩しかねないですからね・・。そんな時にご利用を検討してもらいたいのが「カードローン・キャッシング」です。カードローンやキャッシングなら今日中にお金を借りたいという要望に応えてくれます!

今すぐ各社を比較したい方はこちら!

カードローン・キャッシングとは?違いは大きく一つ!

カードローン・キャッシングは簡単にいえばお金を借りるサービス(融資サービス)です。消費者金融や銀行からの融資を受けてお金を借りることができます。1,000円単位で細かくお金を借りることができます。

カードローンとキャッシングは一緒にされることが多いですが、この2つには「返済方法」に少し違いがあります。カードローンは毎月の分割返済か残高スライドリボルビング返済をしていくのに対し、キャッシングは翌月一括返済か残高スライドリボルビング返済をするのが一般的です。

キャッシングは金利が高いですし、翌月一括返済するパターンが多いので小口融資にしか向いていませんが、カードローンは分割返済できることから小口融資はもちろん大口融資にも向いています。

借りたお金は原則として利息をつけて返す

お金を借りるのはタダではないということを覚えておきましょう。借りたお金に対しては利息をつけて返済していくことになります。

例えば、カードローンで5万円を30日間借りた場合、金利(実質年率)が18.00%だとしたら、「借入残高×実質年率÷365日×30日間=利息」という計算式を用いて「借入残高5万円×実質年率18.00%÷365日×30日間=739円」を利息としてプラスして返済することになります。

詳しい利息についての説明はこちら

「延滞損害金」についても覚えておきましょう。延滞損害金は返済期日までに支払われない場合に利息にプラスして払わなければならないお金のことです。罰金制度のようなものだと思って下さい。延滞損害金がかかるようになると支払総額はさらに増えてしまうことになるので、必要以上に借り入れるのはやめましょう。

詳しい延滞損害金についての説明はこちら

誤って返済期日を過ぎてしまった場合はどうでしょう?この場合も残念ながら延滞損害金の対象となりますので、返済期日を誤って過ぎてしまわないように口座振替で自動引き落としを設定したり、返済期日間近になると通知メールを受け取れるようなお知らせメールサービスを設定にしておいたほうがいいです。

返済は口座振替の他にも提携ATM、銀行振込、コンビニの専用端末などでできるので様々なニーズに合った返済ができます。

詳しい返済方法についての説明はこちら

審査があるので誰でも容易に借りられるわけではない

もしあなたが貸金業者の方だったら知らない人にお金を貸すときにどのような基準を設けますか?知らない人なだけにあらゆることを確認したいはずです。それと同じで、お金を借りる場合にはある程度の審査があります。

CICやJICCといった信用情報機関を頼りに、過去のクレジットカード利用履歴や借入状況、さらには雇用形態や住居形態といった属性を調査したうえで審査の可否が決まってきます。

収入がそこまで多くなくても、例えば、両親の持ち家で一緒に暮らしている、賃貸住まいで独身で子どももいない、こういった場合は支出が多くないと判断できるので審査時に好材料になる傾向にあったりします。カードローンやキャッシングの審査は様々な要素から審査の可否が決定されるのです。

詳しい審査項目についての説明はこちら

カードローン・キャッシングサービス徹底比較

ここからは各社が提供しているカードローン・キャッシングのサービス内容を比較してみます。現在、100社以上の貸金業者があると言われていますが、すべてを比較すると選択肢が増えすぎてしまって絞り込めなくなってしまいます。そこでここでは「即日発行に対応」「頼りやすい」「金利が低い」この3つに絞って比較してみたいと思います。

即日発行可能のカードローン/キャッシング

プロミス

最短30分で審査完了

キャッシングの中でダントツの知名度を誇る「プロミス」。消費者金融のイメージを覆し、三井住友フィナンシャルグループが運営を行っているために信頼度が高いカードローンサービスとして人気になっています。

何と言ってもその即時性は目を見張ります。最短30分の審査に、最短1時間の即日融資も可能なのが大きな魅力となっています。平日14時までに契約が完了すれば即日振込も可能です。

ウェブ完結が可能(対象金融機関は200行以上)で、三井住友銀行やジャパンネット銀行の口座があれば最短10秒でお金が振り込まれる「瞬フリ」というサービスには業界も激震。まさにユーザーファーストの融資サービスです。

希望者にはカードレス利用も可能で、インターネットから手軽に手続きができるのも大きな魅力。

振込キャッシングで三井住友VISAプリペイドにチャージできるサービスもあったりするので、クレジットカードを持っていないけどキャッシュレスな生活を望む方にもおすすめできます。

モビット

最短30分で審査完了

※申込の曜日、時間帯によっては翌日以降の取扱になる場合があります。

CMでもよく見かける馴染みのカードローンが「モビット」です。信頼度と安全性で評価されていて、満足度ランキング第一位という実力派。三井住友銀行グループの会社であるため、ATM手数料が無料になる三井住友銀行の口座を作って利用するのがおすすめです。

審査時間が驚きの10秒簡易審査で、即日融資も可能になっています。ただし、当日融資には14:50までに振込手続きをする必要がありますので、昼間にお時間をとれる方におすすめとなっています。審査によっては希望に沿えないこともあるとのこと。

公式サイトには「アルバイト、派遣社員、パート、自営業の方も利用可能です。」と記載されていますので、収入の大小よりも安定して収入を得ている方であれば、審査に通る可能性があります。また、主婦の方でもパートやアルバイトで安定した収入があれば申し込みしていただくことができます。

さらに、お勤め先確認のための電話連絡もないので、会社にバレるのが不安という方にも申し込みしていただけるようになっています。

借りたお金の返済に関しては返済シミュレーションができるようになっているため、計画的に借り入れることができます。

アイフル

最短1時間で審査完了

コンビ芸人さんのCMなどでもよく知られている「アイフル」。CMでよく見かけることもありますし、1,000円の少額から500万円までの大きな額の幅広い範囲での融資が可能になっているため利用者も急増中です。50万円以下であれば収入証明書も不要な点からは使い勝手の良さも伺えます。

アイフルは最短30分の審査で、最短1時間での融資も可能となっていますのでお急ぎの方におすすめです。

アイフルは女性向けサービス「SuLaLi」で今注目されています。SuLaLiは限度額10万円とした少額サービスで、オシャレなデザインカードを採用したり、連絡は原則SMSにするなど、女性に配慮したサービスとなっています。まさに利用者ファーストです。

事業を営む方にも実はおすすめで、事業サポートプランでは収入の3分の1を超える融資をしてくれます。事業サポートプランは100万〜1億円の範囲内ですが、一般的に審査に通りにくいと言われている個人事業主の方でも2,000万円までの融資が可能です。

新生銀行カードローン レイク

最短即日(14時まで)で審査完了

すらりとしたモデルさんを起用したCMで一躍脚光を浴びた「レイク」。1万円から最高500万円までの融資が可能となっています。

レイクは現在新生銀行が運営していますが、もともとの運営は消費者金融だったこともあり審査スピードは早く、自動審査が10秒程度、平日14時までに必要書類の提出まで済ませれば即日融資も可能になっています。

レイク専用ATMやコンビニの提携ATMを使えば手数料が無料になりますので、ご返済の際に無駄な手数料をとられなくて済みます。インターネットから全ての手続きができるのでカードを持ち歩かなくていいのもいいところです。

公式アプリを利用すればカメラ撮影で書類の提出が簡単にできますし、プッシュ通知機能があるので大切なお知らせも逃しません。

アコム

最短即日で審査完了

歳を重ねてもいつまでも美人なあの女優さんのCMでお馴染みの「アコム」。1万円から最高800万円までの融資を受けられるため、少額・多額どちらの融資も得意としています。50万円以下であれば収入証明書が不要なのもいいところです。

アコムは最短30分の審査で、無人契約機によっては最短で即日発行も可能になっています。

アコムはACマスタカードと呼ばれるカードを発行していて、クレジット機能がついていますので収入等の関係でクレジットカードの審査に落ちてしまった層にも人気となっています。ACマスタカードのショッピングご利用限度額は300万円です。カードローン専用とショッピング専用があります。

また、利用明細がホームページから確認することができるので、利用明細の郵送されてこないところも魅力です。郵便物に関しても「ACサービスセンター」と記載されているので、周囲にバレる心配がないのも人気の理由の一つといえます。

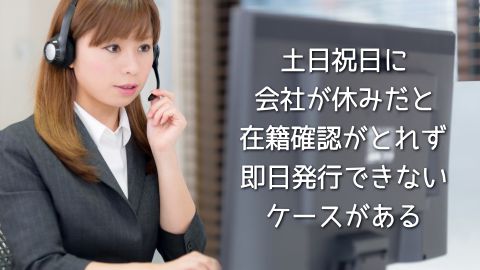

即日発行を希望の方のよくあるトラブル

「即日発行だと記載してあったのに実際には週明けになってしまった」といったトラブルに見舞われる方は少なくないです。実はこのトラブルに見舞われる方には2つの共通点があります。

1つ目は「在籍確認」がとれないこと。カードローン・キャッシングの審査には必ず在籍確認があります。在籍確認とは申告した勤務先に本当に所属しているのかどうかを貸金業者が電話で確認をとることです。即日発行を希望していても、会社が土日祝日に休みであると在籍確認がとれなくなり、土日祝日に申込んだ場合は休日明けの発行になってしまうことがあります。

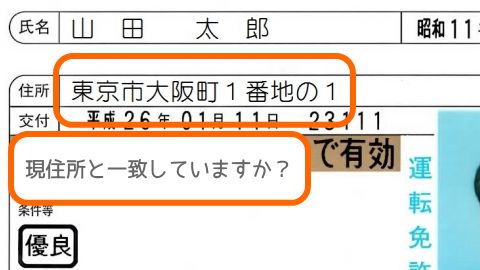

2つ目は「本人確認書類」の住所が一致しているかどうかです。運転免許証や健康保険証などの本人確認書類に記載されている住所が今住んでいる住所と異なる場合は、本人確認がとれずに即日発行できなくなります。本人確認書類と住所が異なる場合は、光熱費の支払証明書や直近2ヶ月分の給与明細書や源泉徴収票などの住所証明書類が別に必要になります。

詳しい即日発行についての説明はこちら

勘の良い人ならお気づきかと思いますが、即日発行が可能ということはつまり、審査にあまり時間をかけないと判断することができます。

頼りやすいカードローン/キャッシング

みずほ銀行

融資額200万円までは収入証明書が原則不要

日本の三大メガバンクと言われ、信頼度の高さに定評のある「みずほ銀行」。最高1,000万円の融資を受けられるため、住宅ローンや教育資金などで多額の融資が必要になる方にとてもおすすめできます。

注目を浴びているのは、融資額200万円までは収入証明書が原則不要な点。消費者金融で50万円以上の場合に収入証明書が必要になることが多いのと比べると、より多くの融資を求める方におすすめです。大口融資が可能で、金利が3.0%〜14.0%とそこまで高くないのも大きな魅力です。融資額が多くなればなるほど金利は低くなってきます。

ウェブでの完結申し込みが可能なので来店は郵送は不要で、最短で即日利用もできるのでスピーディーさを求める方の利用も激増中です。

カードローン利用ならみずほ銀行のATMの時間外利用や通常のご利用手数料、振込手数料が無料になります。三大メガバンクの中で唯一47都道府県に支店があるので、全国各地の方にご利用頂けます。

三菱東京UFJ銀行 バンクイック

利用限度額があるので学生や主婦も審査の対象

日本の三大メガバンクの中で就職ランキングで常に上位にランクすることで知られている「三菱東京UFJ銀行」にはバンクイックと呼ばれるカードローンがあります。

最高500万円までと融資額はさほど多いわけではありませんが、金利は業界最低水準の1.8%〜14.6%になっているので大口融資をご希望の方にバンクイックはおすすめできます。

融資額200万円までは収入証明書が原則不要となっていること、学生は10万円、主婦は30万円を利用限度としていることから、学生や主婦も審査対象となるのが大きな魅力です。ちなみに学生の場合は両親の同意が必要になります。資金使途についても「使い方は自由」と記載されているので自由度が高いです。

インターネットからの申し込みなら最短30分で審査が終わり、最短で即日利用も可能になっています。全国のATM、提携コンビニATMのご利用手数料が0円、夜間や土日も利用できるため、返済方法が限定されないのも魅力です。

低金利のカードローン/キャッシング

オリックス銀行カードローン

実質年率1.7%〜17.8%

低金利融資サービスをお探しの方は「オリックス銀行カードローン」がおすすめ。オリックス銀行カードローンは業界でも圧倒的な低金利を誇る1.7%〜17.8%からの融資が可能になっています。融資額が30万円以下の場合、月々7,000円から返済することが可能なので、家計を圧迫しないのも人気の理由となっています。

金利については融資額によって決まってきます。800万円コースで1.7%〜4.8%となっていますが、100万円コースでも6.0〜14.8%、100万円未満コースでも12.0〜17.8%とやはり業界最低水準の低金利がキープされています。融資額のチャートはこちら(http://www.orixbank.co.jp/personal/cardloan/)をご覧ください。

新たな口座開設は不要ですし、300万円以下であれば原則として所得証明書も不要、担保や保証人も不要( オリックス・クレジット株式会社または新生フィナンシャル株式会社の保証が受けられる方が契約条件)なので大口融資をご希望の方にもおすすめできます。資金使途は自由ですが、事業性資金には利用できません。

ジャパンネット銀行の口座をお持ちの方だと平日・休日問わず、0:10〜23:50(月末月初・休日明けなど回線混雑時は着金が遅れる場合があります)の間に受付を済ませれば、即時振込も可能になっています。

じぶん銀行カードローン じぶんローンau限定割

実質年率1.7%〜17.4%

じぶん銀行は通信大手のKDDIと三大メガバンクの三菱東京UFJ銀行が共同出資で立ち上げたインターネット銀行で、「じぶんローンau限定割」というカードローンを展開しています。そのネーミングからもわかるように、auユーザーにとってオトクなカードローンです。

カードローンには2つのコースがあり、借り換えコースは金利1.7%〜12.5%、誰でもコースは金利2.1%〜17.4%となっています。借り換えコースは極度額100万円以上のご利用で他社をお借換される場合、誰でもコースはauIDに登録したauユーザーならその名のとおり“誰でも”利用できます。融資額のチャートはこちら(http://www.jibunbank.co.jp/pc/ld/au_loan7/)をご覧ください。

インターネットからの申し込みなら来店・口座が不要で、最短で即日利用も可能になっています。三菱東京UFJ銀行をはじめ、セブン銀行やローソンATM、ゆうちょ銀行のATM手数料が365日24時間無料に、ご利用回数も無制限となっています。

利用明細の郵送もないので他人バレの心配もなし。また、メールで返済日をお知らせしてくれるので返済遅れも防ぐことができます。融資額300万円までなら収入証明書は原則不要となっているのは他社のカードローンに比べると多いです。

“ご利用は計画的に”を鉄則とする

最後に、これだけは心得ておきたいことがあります。それは「ご利用は計画的に」という言葉の意味の深さです。カードローン・キャッシング関連のCMでよく聞く言葉なのですが、なぜこれほどまでに連呼されるのか、それには大きな理由があります。

というのは、融資サービス利用者の中には何度も何度も利用を重ねては返済できなくなってしまい、結果的に多重債務に陥る方が少なからずいるからです。許容範囲を超えるような返済計画を立てて借り入れすれば、必ずパンクしてしまいます。私は大丈夫、と過信しないことが大事です。

「この額までなら確実に返せる」という返済計画のもと、融資してもらうようにしなければなりません。融資してもらう際に月々の返済予定を組んで、予定通りに返済できるのかしっかりと見極めることが大事です。

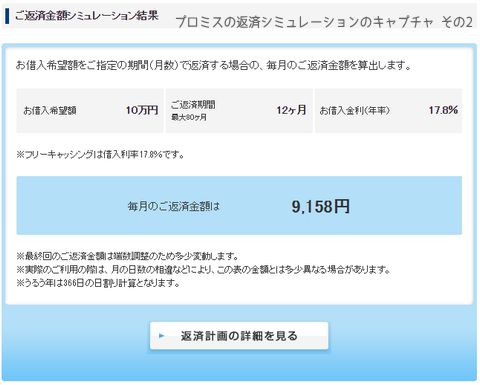

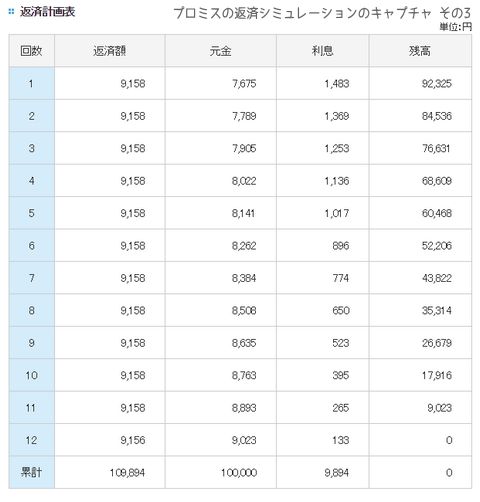

例:年率17.8%で10万円を12カ月借入する場合

返済シミュレーションサービスを用意しているところもありますので、まずはしっかりと返済の予定を立てるようにしましょう。